Préstamos a corto plazo en México

Préstamos a corto plazo en México: ofertas reguladas por la CNBV o que operan conforme a la ley; compara el CAT y las condiciones para elegir financiamiento rápido, transparente y legal, ideal como crédito a plazo reducido.

Revisado porAlonso Rodríguez+ 2 más

Revisado porAlonso Rodríguez+ 2 más

- Todas los préstamos

- Personales

- Urgentes

- Mejores apps de prestamos

- Sólo con INE

- Sin buró

- Rápidos

¿Dónde puedo conseguir un préstamo a corto plazo en 2026?

| Préstamos | Importe | Período | Edad | Tasa de interés |

|---|---|---|---|---|

Pezetita Pezetita | $1,000 — $150,000 MXN | 61 — 90 días | +18 años | CAT 0% — 36% |

Crezu Crezu | $100 — $150,000 MXN | 10 — 90 días | +18 años | CAT 0% — 36% |

Credito 365 Credito 365 | $100 — $20,000 MXN | Hasta 62 días | +18 años | CAT 492% |

AndaCrédito AndaCrédito | $1,000 — $150,000 MXN | 30 — 90 días | +18 años | CAT 0% — 1500% |

LendSwap LendSwap | $200 — $30,000 MXN | 14 — 30 días | +18 años | CAT 4,8% — 42,533% |

Loaney Loaney | $100 — $5,000 MXN | 5 — 30 días | +18 años | CAT 1,067.2% |

Abea Abea | $500 — $24,000 MXN | 30 — 180 días | +18 años | CAT 17% — 25 % |

| $200 — $30,000 MXN | 7 — 30 días | +18 años | CAT 728% | |

Digital BanCoppel Digital BanCoppel | $4,000 — $40,000 MXN | Hasta 365 dias | +18 años | CAT 76.0% sin IVA |

Dineria Dineria | $1,000 — $30,000 MXN | Hasta 90 días | +21 años | CAT 7,281.95% |

Calculadora de préstamos a corto plazo

Noticias

Opinión del experto

¿Qué es el crédito a corto plazo?

Los créditos a corto plazo se devuelven en menos de 12 meses — es decir, hasta un año. Este tipo de producto financiero está diseñado para cubrir necesidades inmediatas de liquidez, evitando que interrupciones en el flujo de ingresos afecten tu día a día. Un crédito personal rápido es un ejemplo común: puede solicitarse por canales digitales y aprobarse en pocas horas, lo que lo convierte en una solución ágil, accesible y pensada para emergencias financieras o gastos urgentes.

💡 A partir de estos datos, los analistas de Finmatcher realizaron un cálculo: los créditos de consumo —que en su mayoría tienen plazos de hasta 12 meses— representarían aproximadamente el 31 % del total del crédito privado en México. Esta cifra es una estimación propia y sirve para dimensionar el peso del segmento de corto plazo dentro del mercado nacional.

Datos recientes en México 2025.

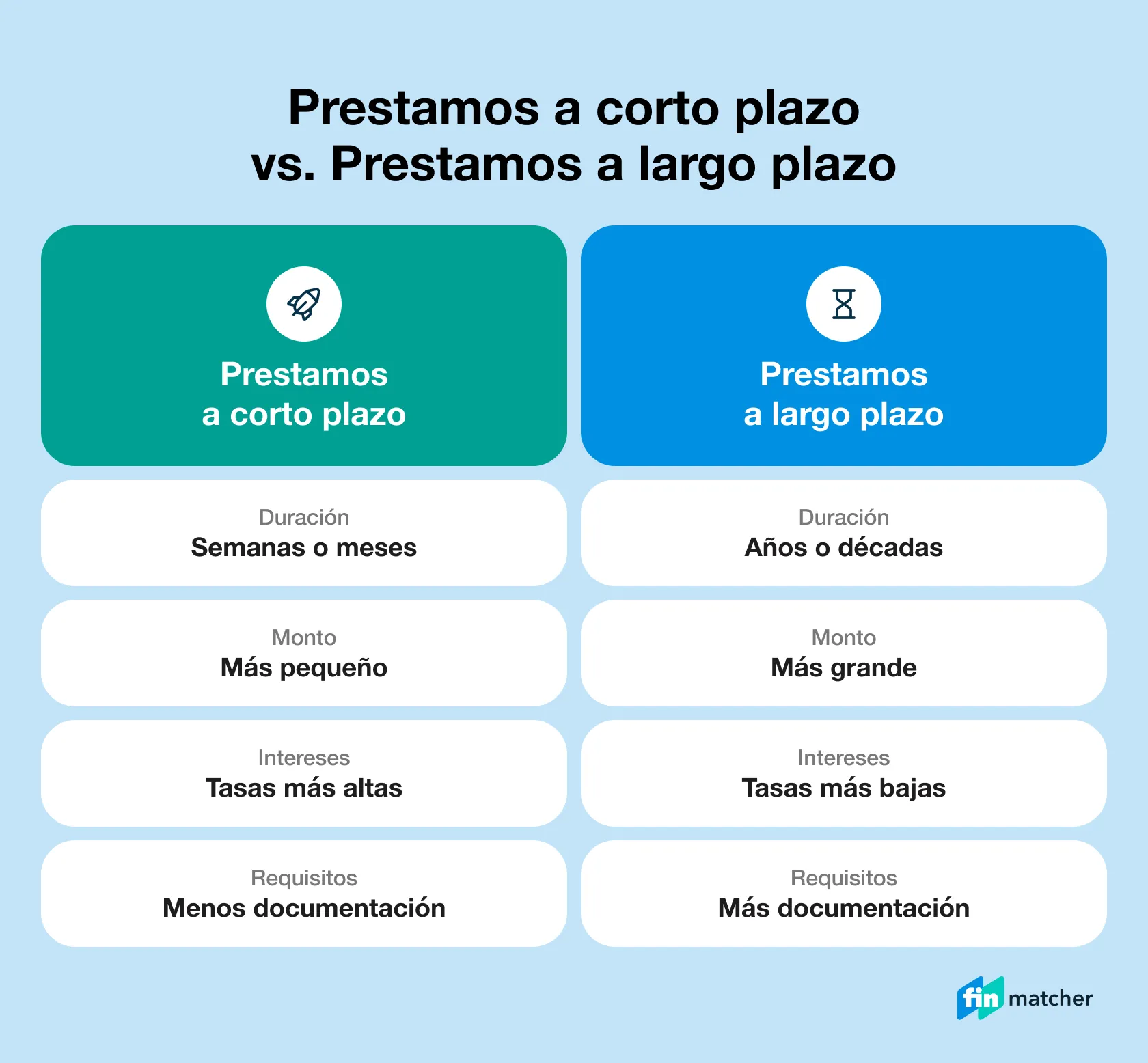

Préstamos a corto plazo vs. créditos a largo plazo

La elección entre créditos a corto plazo y créditos a largo plazo depende, sobre todo, de tus objetivos y necesidades, así como de la capacidad de pago que puedas sostener.

Si lo que buscas es reforzar tu capital de trabajo, cubrir pagos a proveedores o reponer inventario, un crédito o préstamo a corto plazo puede ser la solución ideal, ya que responde de forma rápida y ayuda a resolver problemas de liquidez inmediata. Según datos de Banxico, en abril de 2025 el crédito al consumo en México creció un 10,5 % interanual, alcanzando 1,37 billones de pesos, reflejando la alta demanda de este tipo de financiamiento.

En cambio, si tu meta es adquirir maquinaria, ampliar operaciones o comprar inmuebles, lo más conveniente es un crédito a largo plazo, que te permita asumir inversiones mayores sin comprometer tu flujo de efectivo. Estos productos suelen ofrecer tasas más bajas, plazos amplios y montos más altos, lo que facilita el pago mediante cuotas manejables.

Es fundamental que el plazo del crédito esté alineado con la duración y el retorno esperado del proyecto. Así evitas comprometer tu estabilidad financiera y proteges tanto la salud del negocio como tu liquidez personal.

| Característica / Tipo de crédito | Corto Plazo | Largo Plazo |

|---|---|---|

| Duración | Hasta 12 meses | Más de 12 meses |

| Objetivo principal | Liquidez inmediata, capital de trabajo, cubrir pagos urgentes | Inversiones grandes, expansión, compra de activos |

| Monto del crédito | Generalmente bajo o medio (desde $1 000 MXN hasta $150 000 MXN) | Medio o alto (desde $150 000 MXN hasta varios millones de pesos) |

| Velocidad de aprobación | Muy rápida (minutos a pocos días) | Más lenta (semanas o meses) |

| Requisitos | Menos exigentes, a menudo sin aval | Más estrictos, puede requerir garantías |

| Impacto en flujo de efectivo | Corto y puntual | Prolongado, con cuotas más manejables |

| Tasa de interés promedio (CAT, 2025) | 28 % – 65 % (promedio fintech y bancos) | 11 % – 20 % (créditos hipotecarios y empresariales) |

| Perfil de solicitante típico | Personas físicas, pymes con necesidad urgente de liquidez | Empresas medianas/grandes, compradores de vivienda, proyectos de inversión |

| Ejemplos | Crédito personal inmediato, microcrédito, línea de crédito empresarial | Crédito hipotecario, crédito para maquinaria, crédito automotriz empresarial |

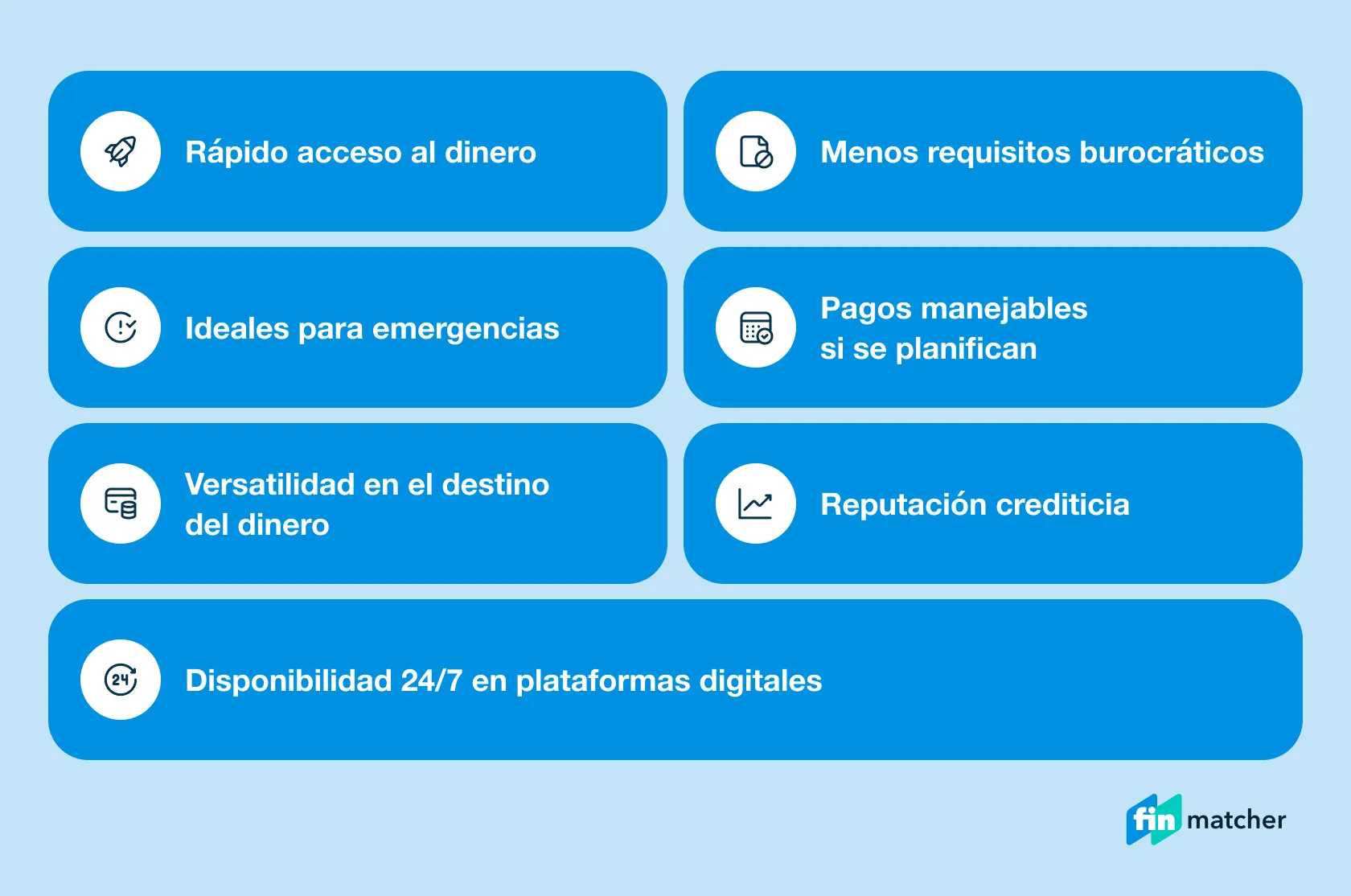

Ventajas

Los préstamos con plazos reducidos ofrecen una serie de beneficios que los hacen atractivos tanto para particulares como para pequeñas empresas. Según datos de Banxico y plataformas fintech locales, su popularidad sigue creciendo por las siguientes razones:

- Aprobación rápida y digitalizada. El 80 % de las solicitudes en fintechs líderes se aprueban en menos de 24 horas; algunas, incluso en 45 minutos para montos menores a $20 000 MXN. Esto permite reaccionar de inmediato ante emergencias de liquidez.

- Requisitos mínimos. En la mayoría de los casos, no se necesita historial crediticio extenso ni aval. El único requisito común es comprobante de ingresos o actividad económica, lo que abre el acceso a más del 40 % de la población económicamente activa que no tiene acceso a créditos bancarios tradicionales.

- Flexibilidad en el uso de fondos. Se pueden destinar tanto a gastos personales como empresariales: desde pago a proveedores hasta reposición de inventario. Una línea de crédito asociada permite retirar únicamente lo necesario, reduciendo el pago de intereses.

- Diversidad de productos y montos. Montos disponibles desde $1 000 MXN hasta $150 000 MXN, con plazos de 10 días a 12 meses. CAT (Costo Anual Total) variable entre 0 % y 36 %, dependiendo de la entidad y perfil del cliente.

- Acceso en zonas con baja bancarización. El crecimiento de las fintech ha permitido que más de 2 millones de personas en zonas rurales accedan a microcréditos a través de apps móviles.

Desventajas

Aunque los créditos a corto plazo ofrecen rapidez y facilidad, presentan limitaciones importantes que conviene considerar:

- Montos limitados. Por lo general, no superan los $150 000 MXN, lo que los hace inadecuados para financiar proyectos grandes, como compra de maquinaria pesada o inmuebles.

- Tasas de interés más altas. En promedio, las tasas anuales para este tipo de crédito en México oscilan entre 28 % y 65 % CAT, mientras que en productos a largo plazo pueden ser inferiores al 20 %.

- Plazos cortos de devolución. El vencimiento suele ser en menos de 12 meses, y en algunos casos en tan solo 10–90 días. Esto exige un flujo de ingresos constante para evitar incumplimientos.

- Mayor riesgo de sobreendeudamiento. La facilidad de acceso puede llevar a contratar varios créditos simultáneamente, lo que incrementa la carga financiera y la probabilidad de impago.

- Menor impacto en historial crediticio. Aunque ayudan a construir historial, su efecto positivo es limitado comparado con créditos a mayor plazo y montos más altos.

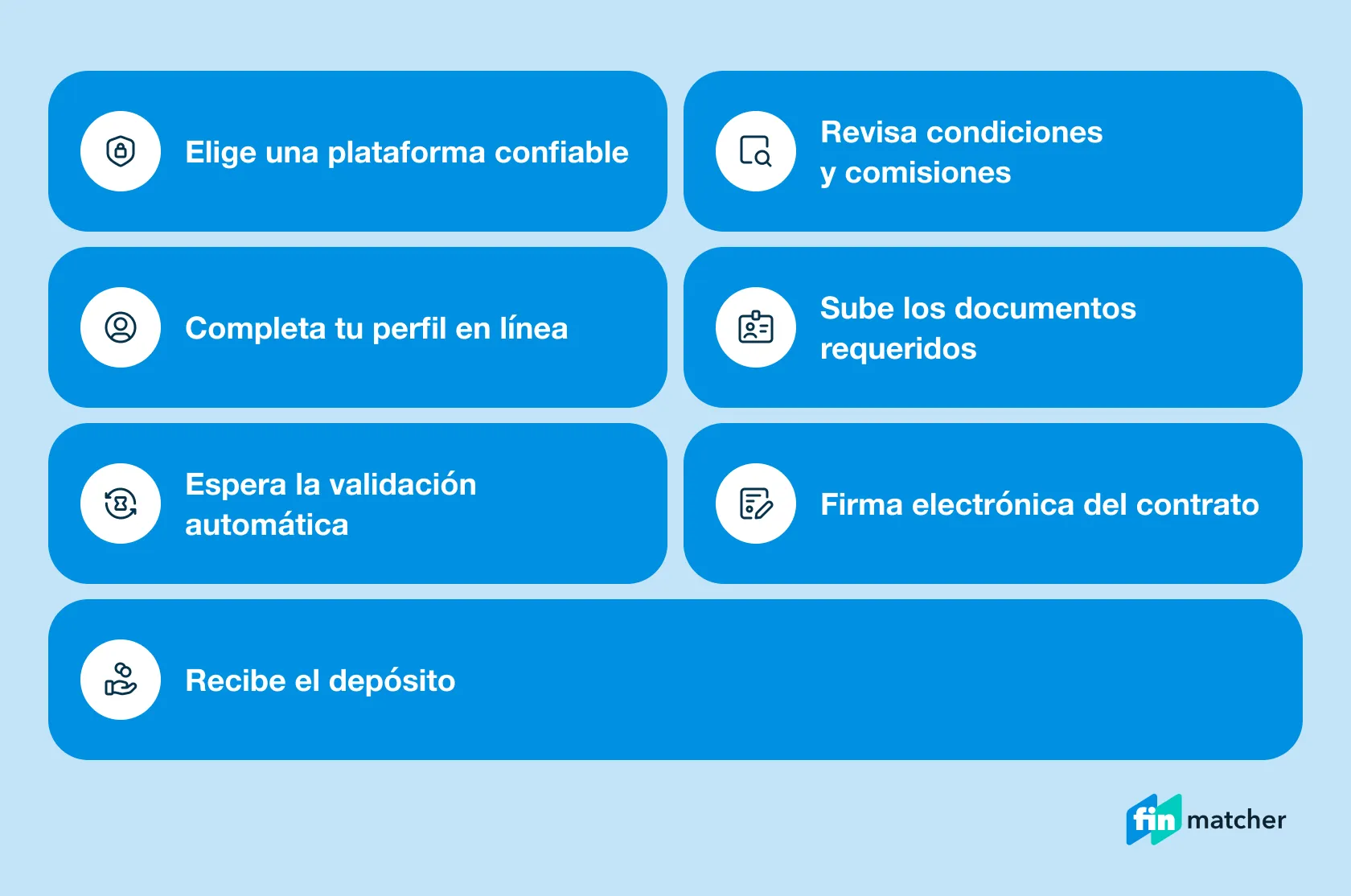

Cómo conseguir un préstamo a corto plazo en línea

Pasos para solicitar un préstamo a corto término en línea:

- Elige una plataforma confiable. Usa comparadores para ver opciones seguras y reguladas. Verifica que la empresa esté en el registro de CONDUSEF.

- Revisa condiciones y comisiones. Analiza el Costo Anual Total (CAT), penalizaciones y plazo. No te dejes llevar solo por el monto ofrecido.

- Completa tu perfil en línea. Proporciona tus datos personales, contacto, ingresos y número de cuenta bancaria.

- Sube los documentos requeridos. Ten listos tu INE, comprobante de domicilio e ingresos. En algunos casos bastará con una selfie.

- Espera la validación automática. Muchos sistemas aprueban en menos de 5 minutos. Otros hacen llamadas de verificación.

- Firma electrónica del contrato. Debes aceptar las condiciones legales. Algunos prestamistas envían un código por SMS como validación final.

Panorama del mercado mexicano de préstamos a corto plazo (≤ 12 meses)

Según datos publicados por el Banco de México y recogidos por TradingEconomics, el crédito al consumo alcanzó 2.126 billones de pesos en el primer trimestre de 2025.

El mismo Banco de México informó que el total del crédito al sector privado se situó en 6.765 billones de pesos en noviembre de 2024.

💡 A partir de estos datos, los analistas de Finmatcher realizaron un cálculo: los créditos de consumo —que en su mayoría tienen plazos de hasta 12 meses— representarían aproximadamente el 31 % del total del crédito privado en México. Esta cifra es una estimación propia y sirve para dimensionar el peso del segmento de corto plazo dentro del mercado nacional.

Tasas de interés y CAT para créditos a corto plazo

De acuerdo con información oficial del Banco de México, la TIIE a 91 días, utilizada como referencia para gran parte de los préstamos a corto plazo, se ubicó alrededor del 9.84 % en 2025.

Por su parte, la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (CONDUSEF) señala, a través de su simulador de crédito personal y de nómina, que el CAT de los créditos personales y microcréditos —productos que con frecuencia corresponden a plazos de hasta 12 meses— se encuentra en un rango aproximado del 28 % al 65 %, dependiendo de la institución financiera y del perfil del solicitante.

Marco legal y regulación

La Ley para la Transparencia y Ordenamiento de los Servicios Financieros establece que todas las instituciones deben informar de forma clara el CAT y las condiciones de los créditos, incluidos los de corto plazo.

En 2026, el Banco de México actualizó el régimen de Créditos Asociados a la Nómina (CAN), reforzando la regulación y la transparencia en este tipo de financiamientos, lo que beneficia también a quienes contratan productos con plazos reducidos.

Inclusión financiera y uso real del corto plazo

Según la Encuesta Nacional de Inclusión Financiera 2024, elaborada por el INEGI, el 72.8 % de las mujeres y el 80.9 % de los hombres en México cuentan con algún producto financiero formal. Esto supone un incremento de 8.7 puntos porcentuales en comparación con 2021.

💡 El análisis realizado por Finmatcher indica que este crecimiento en la inclusión financiera aumenta de forma significativa la base potencial de clientes para los créditos a corto plazo, especialmente en modalidades de consumo y microcréditos, que resultan esenciales para atender necesidades urgentes de liquidez.

Tabla resumen — Créditos a corto plazo (≤ 12 meses) en México, 2025

| Elemento | Dato | Fuente |

|---|---|---|

| Crédito al consumo | 2.126 billones MXN | Banco de México, TradingEconomics |

| Total crédito privado | 6.765 billones MXN | Banco de México |

| % estimado corto plazo / total | 31 % | Cálculo analistas Finmatcher |

| TIIE 91 días | 9.84 % | Banco de México |

| CAT promedio | 28 % – 65 % | CONDUSEF |

| Crecimiento inclusión financiera (2021–2024) | +8.7 p.p. | INEGI, ENIF 2024 |

Preguntas frecuentes

¿Qué son los créditos a corto plazo?

Créditos con devolución en hasta 12 meses, ideales para cubrir liquidez inmediata. En México, van de $1 000 a $150 000 MXN, con aprobación rápida y requisitos mínimos.

¿Cuál es la diferencia entre préstamos a corto plazo y créditos a largo plazo?

Corto plazo: hasta 12 meses, montos bajos y tasas de 28 %–65 % CAT. Largo plazo: más de 12 meses, montos altos, tasas de 11 %–20 % CAT, usado para inversiones grandes.

¿Puedo solicitar un crédito a corto plazo sin aval?

Sí. Muchos préstamos personales inmediatos y líneas de crédito no requieren aval ni historial amplio, gracias a procesos rápidos de fintech y bancos.

¿Qué tipos de créditos a corto plazo existen en México?

Incluyen crédito personal inmediato, microcrédito, línea de crédito empresarial y crédito de nómina. Todos con aprobación rápida y plazos cortos.

¿Cuáles son las tasas de interés en México para 2026?

Según Banxico, los créditos a corto plazo tienen tasas de 28 %–65 % CAT, y los de largo plazo, entre 11 % y 20 % CAT, dependiendo del perfil del solicitante.

¿Cómo elegir entre un préstamo a corto o largo plazo?

Si el proyecto dura menos de 12 meses y el monto es bajo, elige corto plazo. Para inversiones grandes y plazos largos, conviene el largo plazo.

Ofertas del mes

.webp)